作為阿里巴巴在東南亞最得意的“門徒”,東南亞最大的電商平臺Lazada完全承襲了阿里的精髓——造節(jié),大促和娛樂營銷。

3月的最后一周,對中國消費者而言本是些尋常時日,但在東南亞卻上演著一場形似雙11的大促狂歡。東南亞電商Lazada的官方網(wǎng)站擠滿了讓人暈眩的促銷廣告:多達2400萬件的折扣商品,最高80%的折扣力度,最低合人民幣0.15元的誘人售價。

這一切都在拼命吸引買家按下購物鍵。在Google投放的廣告中,Lazada甚至聲稱自己的打折力度超過中國的雙11。

不僅如此,Lazada還舉辦了一場線上“Super Party”演唱會,與雙11晚會如出一轍。到場的藝人包括Dua Lipa、大馬本土Anugerah Juara Lagu 2019的冠軍Hael Husaini以及Youtube感性歌手Ismail Izzani、東南亞饒舌歌手兼流行音樂劇Urboy TJ等,那陣仗就像把蔡徐坤和101女團放在了同一個場子里。

3月26日 Lazada盛典中國消費者對這一切自然再熟悉不過,但Lazada不同,經(jīng)過數(shù)年努力才把這套模式搬到了東南亞市場。

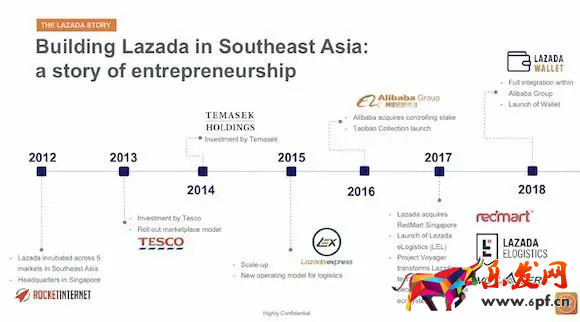

自2016年阿里控股這家東南亞公司,前后輸血達40億美元,還派駐技術(shù)人員幫助Lazada實現(xiàn)技術(shù)和能力上的突破,但Lazada的表現(xiàn)并不盡如人意。

糟糕的基礎(chǔ)設(shè)施、復(fù)雜的經(jīng)濟和文化環(huán)境給Lazada帶來其他市場難以想象的挑戰(zhàn)。復(fù)盤Lazada這七年,仿佛看到了在東南亞再造一個“阿里”的艱難歷程,但同時又需要比阿里在國內(nèi)更多的決心和定力。

對Lazada和阿里而言,突圍和守壘都不容易。

Lazada的草莽年代

那是2012年,Lazada還隸屬于一家德國孵化器公司Rocket Internet。盡管這家孵化器公司官網(wǎng)上的宣傳語為“賦能”(Enable)創(chuàng)業(yè)者,但在業(yè)界卻以“抄襲”聞名。

Rocket Internet會復(fù)制硅谷成熟的商業(yè)模式到其他國家,待市場培育成熟后,迅速將其售賣給被抄襲公司。據(jù)FT報道,高峰時期,Rocket Internet在俄羅斯有14家公司、印度4家、非洲5家,還有7家在中東地區(qū)。

最為知名的案例是他們在德國創(chuàng)辦了和ebay一模一樣的在線競拍網(wǎng)站Alando,甚至連網(wǎng)站風格、Logo都像一個模子里刻出來的,之后將其以5000萬美元的價格賣給了ebay——要知道它當初的投資額只有500萬美元。其他類似的案例,還有山寨了美國團購網(wǎng)站鼻祖Groupon等。

每到一個地方,Rocket Internet都會選取最精英的創(chuàng)業(yè)團隊來迅速打開局面。有Rocket Internet的資金支持,“山寨產(chǎn)品”往往能憑借更低的價格和更好的服務(wù)質(zhì)量搶下當?shù)厥袌觥?/p>

曾經(jīng)有人這樣介紹Rocket“克隆創(chuàng)業(yè)”三步法:第一步,在新興市場做復(fù)制時,先派送公司內(nèi)部工程師、營銷人員、管理人員,創(chuàng)辦諸如Alando這樣的電商平臺。待招募到核心團隊后,那波派送過來的人員馬上撤離,進入下一個項目。緊接著,他們再聘請有某些特質(zhì)的CEO打理公司,比如從投行或咨詢公司出來的、聰明勇猛的年輕人。

在Rocket Internet關(guān)注的新興市場里,電商是變現(xiàn)能力最快,也最可能被孵化成功的賽道。

從2007年發(fā)展至今,Rocket Internet在電商和新興市場的表現(xiàn)引人注目。特別在2012年至2013年,是Rocket Internet勢頭最猛的兩年,開始把電商模式復(fù)制到世界各地,旗下?lián)碛袞|南亞的時尚電商Zalora、印度時尚電商Jabong、非洲電商Jumia、拉美的Linio等。如今,Jumia即將赴紐約上市,成為在全球主要交易所上市的首個非洲科技公司。

Lazada便是上述背景下的產(chǎn)物。2012年,Rocket Internet迅速組建了精英團隊,募集了近10億美元資金,想要將Lazada打造成“亞洲亞馬遜”。

Maximilian Bittner是Lazada的創(chuàng)始人兼前CEO。2001年倫敦大學本科畢業(yè)后,他曾供職于投行和麥肯錫。Bittner的父親與Rocket Internet創(chuàng)始人Oliver Samwer是老友,受Samwer之邀把亞馬遜模式復(fù)制到東南亞。

Maximilian Bittner(后排左一)與馬云、彭蕾合影Lazada現(xiàn)任CEO Pierre Poignant,也是Lazada早期創(chuàng)業(yè)的合伙人之一。據(jù)他回憶,最早關(guān)于電商的啟發(fā)來源于其岳父的鄰居在eBay上賣手表。十五年前,這位鄰居曾經(jīng)在eBay上賺了好幾百萬,這讓Pierre深受觸動。

Pierre 是法國人,他的妻子是新加坡人。最早他們開始從東南亞弄些商品到法國去賣,這段經(jīng)歷給了Pierre做電商的靈感和啟示。

很多人將Lazada形容為東南亞版的淘寶,其實這種說法并不準確。在創(chuàng)業(yè)早期,它更像京東,使用采銷模式,產(chǎn)品從倉庫發(fā)給用戶。只不過由于當時東南亞電商市場教育匱乏,用戶尚未養(yǎng)成網(wǎng)購習慣,加上電商基礎(chǔ)設(shè)施極差,整體服務(wù)體驗并不好。這家“野心勃勃”的公司上線前9個月,銷售額只有1.91億美元,虧損了2.33億美元。

Lazada的業(yè)務(wù)遍及印尼、馬來西亞、菲律賓、泰國、越南和新加坡6個國家,這片區(qū)域擁有5.6億人口。這一數(shù)字看似潛力很大,但這些人群分布在上千個島嶼,僅涉及的語言類型就在10種以上,使用著5種不同的貨幣。更糟糕的是,90%的人沒有信用卡,更別提支付寶、微信這樣的移動支付工具了。2013年前后,即使是國人也才剛剛對電商有了些許概念,在淘寶上買東西的人并不多,更別提相對落后的東南亞電商。

而在Lazada內(nèi)部,照搬商業(yè)模式的弊病也很快顯現(xiàn)出來——團隊和業(yè)務(wù)根基難以保持穩(wěn)定發(fā)展。前Lazada印尼聯(lián)合創(chuàng)始人兼CEO Fung Fuk Lestario曾表示,他在創(chuàng)業(yè)早期,兩個月內(nèi)得雇傭15人,而那時文化架構(gòu)尚未建立,團隊擴建過快必然導(dǎo)致內(nèi)部混亂。

也因此,Lazada曾備受爭議與質(zhì)疑,加上電商的服務(wù)生態(tài)根本不存在,投資和發(fā)展就變成了先有雞還是先有蛋的問題。

但Lazada并非毫無成果可言。在Bittner和Pierre創(chuàng)辦這家公司之前,東南亞沒有人相信電商,當他們從零開始搭建物流網(wǎng)絡(luò),這種遠見令Lazada在如今的競爭中占有優(yōu)勢。

阿里到來

成立之初的Lazada一定沒有想到會和阿里結(jié)緣。

Rocket Internet公布的財務(wù)數(shù)據(jù)顯示,從2013財年到2015財年,雖然Lazada的凈收入一路高歌猛進,分別為7550萬美元、1.54億美元、2.75億美元,但其營業(yè)利潤卻持續(xù)虧損,分別為6790萬美元、1.5億美元、3.29億美元。如果沒有外部資金及時輸血,Lazada很可能會因資金鏈斷裂而走向破產(chǎn)。

某種程度上,阿里與Lazada在一起是一種相互選擇的結(jié)果,甚至有一絲無奈。

彼時阿里巴巴正有意擴展國際業(yè)務(wù),而Lazada的目標用戶和淘寶的早期用戶有很多相似之處。

據(jù)Lazada的統(tǒng)計數(shù)據(jù)顯示,在網(wǎng)上購買電子產(chǎn)品的用戶大部分居住在鄉(xiāng)村地區(qū),年齡在18-30歲之間,且以男性為主。很多人都屬于該地區(qū)的新興中產(chǎn)階層,而且是首次購買可支配物品,例如手機。

Lazada還將觸角伸向了中國。2015年2月,Lazada開始在中國招商,截至去年底已有6000中國賣家入駐。占Lazada銷售總量近40%的電子產(chǎn)品,大部分都采購自中國。Lazada需要借助阿里平臺吸引更多中國商家與其合作。

在阿里正式入主前,盡管包括Lazada在內(nèi)的當?shù)仉娚潭嗵幵诔跫壈l(fā)展階段,但東南亞市場已經(jīng)展現(xiàn)出一定的發(fā)展?jié)摿Α8鶕?jù)谷歌和新加坡主權(quán)財富基金淡馬錫控股公司(Temasek Holdings)的預(yù)測,到2025年,東南亞的電商銷售總額可達到880億美元,比2015年增長10倍以上。無數(shù)中國公司趨之若鶩,小米、一加等國內(nèi)手機廠商一頭扎了進去,殺成一片紅海。

手握重金的阿里自然不會錯過任何一個拓展機會。

阿里在東南亞市場看似有很多投資對象,包括Lazada的競爭對手Shopee、Redmart、Zalora、Qoo10、Tokopedia、Tarad、11 street、EZBuy等,但具有足夠市場規(guī)模、融資額能上千萬美金的公司少之又少。

其中Shopee已站隊騰訊,后者成為Shopee最大的投資方,這樣阿里能選擇的也只剩下了Lazada。好在現(xiàn)在Lazada在東南亞最大的競爭對手亞馬遜,那時還沒能顧得上這片潛在市場。

2016年4月,阿里決定10億美金控股Lazada,希望通過投資幫助東南亞當?shù)厣碳摇⒗锲脚_品牌及分銷商進入東南亞的區(qū)域消費市場。2018年3月,阿里又追加20億美元投資,持股比例達到83%,同時宣布螞蟻金服集團董事長彭蕾出任Lazada CEO,原CEOMaximilian Bittner走下具體管理崗位,出任高級顧問職務(wù)。兩年之后,Bittner選擇了退出。

Lazada的發(fā)展軌跡按照阿里巴巴對收購公司的做法,一般會派駐自己的人,然后把被收購公司逐漸“阿里化”,從而為某一項業(yè)務(wù)服務(wù)。但對于Lazada,阿里并沒有實行大刀闊斧地“換血”。

除2018年彭蕾空降以外,阿里基本保留了Lazada大部分本地化團隊。原因很簡單,東南亞市場復(fù)雜多變,阿里沒有精力,或者說沒有能力抽調(diào)那么多熟悉東南亞市場的國際團隊過來。

管理方面,彭蕾擔任Lazada董事會主席時,幾乎是親力親為處理公司業(yè)務(wù),甚至把家搬到了新加坡,并驅(qū)動Lazada管理層、員工與阿里巴巴集團保持一致,建立了自己的愿景、使命和價值觀。

業(yè)務(wù)上,彭蕾會參與Lazada投資策略和人才引進方面的討論。更重要的是,她知道如何帶領(lǐng)Lazada和阿里巴巴集團無縫合作。

現(xiàn)在Lazada東南亞總部位于新加坡市中心的AXA Tower上,一棟橢圓形的摩天大樓。站在47層向下俯視,便可以清楚地看到著名的馬六甲海峽。

據(jù)在當?shù)毓ぷ鞯陌⒗锿馀蓡T工章霽介紹,整棟樓Lazada員工大概有200-300人左右,阿里外派過來的不過十幾人。43樓還有螞蟻金服的員工為Lazada Pay(新的支付業(yè)務(wù))提供技術(shù)支持。即便如此,阿里外派來的員工占整體比例也談不上多大。

作為外派員工,章霽深刻感受到了東南亞市場與國內(nèi)市場的巨大差距。在她負責的LazMall(類似天貓)招商產(chǎn)品上線審核工作上,天貓在國內(nèi)一般會要求商家提供經(jīng)營許可證、品牌資質(zhì)等,要求細碎且嚴格。不僅如此,天貓的后臺系統(tǒng)和消協(xié)、工商等部門都會直接對接,可以清楚、快捷地查詢商家資質(zhì)。但在東南亞市場,這樣的審核機制行不通了,所有的規(guī)則、審核標準都要全部推翻重新建立。

物流也是一個大問題。由于物流體系不成熟,東南亞消費者很難像中國買家那樣,坐在家里收拆快遞。在越南,郵局承擔著收取客戶貨物、退換貨、辦理現(xiàn)金退款等業(yè)務(wù);在馬來西亞,消費者可在7-11的儲物柜里收貨;而在菲律賓,Lazada會讓賣家把商品放在加油站,再由投遞人員去取貨。

阿里入主Lazada之后,一切變得不一樣了。

阿里帶來了人才、技術(shù)和糧草,不僅杭州有300多個技術(shù)人員會為Lazada提供技術(shù)支持,Lazada還迅速與中國品牌展開對接——華為手機、森馬服飾、駱駝服飾、QCY藍牙耳機、小狗電器以及Bluedio藍弦等品牌入駐Lazada,其中駱駝服飾在Lazada上架了2000-3000個SKU,不到半年時間月銷售達10萬美元。

在阿里文化的熏陶下,Lazada越來越具有阿里特色,而東南亞市場也充分汲取著中國電商市場的豐富經(jīng)驗,疾馳在高速發(fā)展的道路上。

Lazada的擴張之路

借助阿里的多方扶持,Lazada也在不斷擴大自己的商業(yè)版圖,收購無疑是最有效直接的方式。

2017年,Lazada以近5000萬美元的價格收購了競爭對手Redmart,這個數(shù)字接近Redmart之前的融資總額。

Redmart專注于生活雜貨和蔬果肉類等商品。由于物美價廉,Redmart成為新加坡最受歡迎的網(wǎng)上超市之一。新加坡目前上網(wǎng)購買生活雜貨的消費者中,有7成都在Redmart買東西。

界面新聞記者在走訪中發(fā)現(xiàn),除了商品種類和用戶量具備一定優(yōu)勢,Redmart在新加坡還設(shè)有6個配送倉庫,其中心倉庫位于新加坡西南邊一個偏遠的公路旁。這些倉庫基本可以涵蓋整個新加坡的配送業(yè)務(wù),在這背后展現(xiàn)的生鮮物流能力正是阿里巴巴所看中的。

新加坡面積不大,總共不過兩個北京朝陽區(qū)大小,從城市的一端開車到另一端,不會超過2個小時。但因地理位置靠近赤道,這里常年氣候炎熱,給生鮮配送帶來了巨大挑戰(zhàn)。

通常生鮮要求的基本存儲溫度為2攝氏度-5攝氏度。在運送過程中,貨車里有特意設(shè)置的生鮮冷藏區(qū),每個發(fā)出去的包裹都用隔溫箱包裝好。像Redmart配送的商品甚至包括冰淇淋和巧克力,這便要求商品投遞15小時內(nèi),用戶必須盡快冷藏保存。

現(xiàn)場的工作人員告訴界面新聞記者,這樣一個核心倉庫面積在12萬平方尺左右(下圖),一共有16.5萬件商品。一個取件員,一天要處理1500件貨品。平均算下來,整個倉庫一天的出貨金額在500萬人民幣左右。

Redmart倉庫一角2019年3月15日,Redmart服務(wù)在Lazada上線,正式并入Lazada的新加坡業(yè)務(wù)版圖中。Redmart一名倉庫管理者Brian告訴界面新聞記者,被Lazada收購后,他的Title從Ship Manager晉升為General Manager,需要負責招聘、培訓本地員工,其他的沒有什么本質(zhì)變化。

Redmart彌補了Lazada在商品品類上的一部分空白。像生鮮日用品屬高頻消費品,有助于拉動Lazada整體的活躍度。更重要的在于,Redmart的冷鏈物流體系將和Lazada Logistics一起,通過菜鳥物流配送服務(wù)復(fù)制到其他國家去。

數(shù)據(jù)顯示,到2021年,東南亞的生鮮食品和日用品市場價值將達到3090億美元,購物者每月在線上至少購買兩次日用品。

用戶也能感受到Lazada在購物體驗方面發(fā)生的改變。新加坡一位消費者劼洋說,他從兩年前開始在Lazada上購買商品,由于擔心產(chǎn)品質(zhì)量不高,剛開始只是購買10美金以下的小商品,現(xiàn)在以家庭用品居多。

和淘寶類似,Lazada送達貨物一般在3-4天左右,跨境的退換貨會更麻煩一些,大概需要5-6天。但整體而言,已經(jīng)比之前好了很多。

不過到目前為止,Redmart只在新加坡提供服務(wù),這里也是阿里巴巴與亞馬遜在東南亞市場競爭最激烈的區(qū)域之一。不僅因為新加坡是發(fā)達國家,人均GPD屬東南亞六國之首,還因為新加坡體量更小,更容易做好運營服務(wù)。

東南亞各國GDP水平可以預(yù)見的是,在東南亞市場,類似Lazada對Redmart的投資會越來越多,而Lazada也沒打算停下擴張的步伐。談及投資理念,Pierre Poignant強調(diào)物流、支付、供應(yīng)鏈是Lazada在尋找投資對象時考慮的主要因素,此外也需要投資對象所在市場有良好的基礎(chǔ)設(shè)施作為商業(yè)支撐。不過未來不一定完全依靠投資并購,任何其他的合作方式都有可能。

坐穩(wěn)東南亞Top1尚需時日

2018年底,東南亞電商聚合平臺iprice統(tǒng)計了去年東南亞60個電商年訪問量情況,其中Lazada以27%的訪問額穩(wěn)占榜首,緊隨其后的分別是占17%訪問額的Tokopedia、占15%訪問額的Shopee,以及占12%訪問額的Bukalapak。

Lazada在這片市場所獲得的關(guān)注顯然高于其他競爭對手。但即便有阿里加持,Lazada想要坐穩(wěn)第一把交椅還存在很多變數(shù)。

騰訊首當其沖。背靠騰訊的Shopee成立第一年GMV便做到18億美金,第二年GMV達25億美金,下載用戶超過3000萬,一時間成為東南亞增長勢頭最猛的C2C電商平臺。

受益于東南亞電商崛起和Lazada已經(jīng)完成的市場教育紅利,Shopee雖然起步較晚(2015年才正式成立),但卻做到了迅速上位。Shopee采用移動+社交+P2P模式,解決了本地電商Carousell、Gumtree等同類平臺無法支付、不負責物流的痛點,很快其業(yè)務(wù)范圍就覆蓋了東南亞六國。

另一方面,Lazada還要面臨來自各國本土電商品牌的激烈競爭。

印尼本土電商平臺Tokopedia很受用戶歡迎,在2018年5月齋月和6月的開齋節(jié)促銷中表現(xiàn)出色。整個5月,Tokopedia的整體訪問量接近1.5億次。2018年12月,Tokopedia更是在軟銀和阿里巴巴的領(lǐng)投下,融資11億美元,估值超過70億美元。

越南電商平臺Thegioididong和Tiki在2018年的表現(xiàn)也不錯,這兩家在越南市場進行銷售的電商公司分別獲得了2900萬和2600萬的總訪問量。

全球電商巨頭亞馬遜也在步步緊逼。2017年,亞馬遜宣布進軍東南亞市場,推出Prime Now服務(wù)(如果支付額外費用還可以1小時內(nèi)送達),上線生鮮和家用電器等產(chǎn)品。雖然其主要服務(wù)區(qū)域僅限于新加坡市場,但這是亞馬遜第一次在其自身沒有銷售網(wǎng)絡(luò)的國家提供零售產(chǎn)品服務(wù)。對亞馬遜而言,新加坡的消費習慣、國民的文化素質(zhì)與亞馬遜熟悉的西方市場聯(lián)系緊密,他們想通過基礎(chǔ)設(shè)施相對完善的新加坡市場,輻射整個東南亞地區(qū)。

Lazada去年也取得了一些的可見的成績:2018年8月中旬,Lazada宣布聯(lián)合200多家中國商家上線匹配人貨場的精選商品庫Global Collection,可實現(xiàn)72小時直達的跨境物流服務(wù);9月,Lazada還推出瘋狂砍價功能“Slash It”。但Lazada的整體表現(xiàn)難以用“驚艷”來形容。

在過去一年里,Lazada內(nèi)部還經(jīng)歷了換帥風波,皮爾·彭龍(Pierre Poignant)接任彭蕾擔任Lazada CEO,并向彭蕾匯報。

至于彭蕾卸任的原因,據(jù)Techcruch推測,很可能與Lazada去年雙11、雙12業(yè)績表現(xiàn)不夠好有直接關(guān)系。

在2018年的雙11中,阿里并沒有透露Lazada具體的GMV數(shù)據(jù),只是提到Lazada平臺共計有40萬商家參與,單日2000萬消費者參與搶購。在2019財年第二季度,Lazada的總收入為45億元人民幣(合6.5億美元),同比上一年實現(xiàn)了55%的增長,但只占阿里巴巴集團851.5億元人民幣(合124億美元)總收入的很小一部分。

Lazada自身的商業(yè)模式也在發(fā)生變化,目前擁有Marketplace平臺模式、Lazmall B2C模式以及LazGlobal跨境等多種模式。Lazada總裁印井在接受采訪時表示,不能簡單把平臺模式和Lazmall直接對應(yīng)成國內(nèi)的淘寶、天貓。

“這是一個完全新的業(yè)態(tài),不是一開始從C2C到B2C。現(xiàn)在東南亞市場廣闊,大到遠沒有去區(qū)分C2C和B2C的程度,因為過早的去定義B2C反而會給本地的年輕用戶(造成認識上的)局限,甚至(帶上)枷鎖。Lazmall其實是在整個Lazada體系里的。”印井強調(diào)。

作為中國最大的出口市場之一,東南亞具有獨特的區(qū)位優(yōu)勢和發(fā)展特點,占中國向“一帶一路”國家出口總額的41.2%。這正是Lazada通過各種措施鼓勵中國商家通過跨境模式更快進入東南亞市場的契機所在。

目前Lazada擁有40多萬賣家,數(shù)千個品牌合作伙伴和100多個物流合作伙伴。在此前的商家大會上,Lazada宣布了2030年的愿景目標,即服務(wù)億級消費者、創(chuàng)造2000萬個就業(yè)機會,孵化800萬中小企業(yè)。對Lazada而言,未來在東南亞電商市場仍有不少硬仗要打。

樂發(fā)網(wǎng)超市批發(fā)網(wǎng)提供超市貨源信息,超市采購進貨渠道。超市進貨網(wǎng)提供成都食品批發(fā),日用百貨批發(fā)信息、微信淘寶網(wǎng)店超市采購信息和超市加盟信息.打造國內(nèi)超市采購商與批發(fā)市場供應(yīng)廠商搭建網(wǎng)上批發(fā)市場平臺,是全國批發(fā)市場行業(yè)中電子商務(wù)權(quán)威性網(wǎng)站。

本文內(nèi)容整合網(wǎng)站:百度百科、知乎、淘寶平臺規(guī)則、lazada賣家學院

本文來源: lazada有多少中國賣家